ふるさと納税の拡充について NA通信2015.4月号

ふるさと納税の拡充

NA通信2014年9月号で「ふるさと納税」制度の拡充がされるという記事を掲載しましたが、このたびの税制改正で、生まれ故郷や応援したい地方自治体に寄付をすると、寄付者(個人)の税金が大幅に軽減される「ふるさと納税」制度が平成27年4月1日以後の寄付分から拡充されました。所得税および住民税から控除される額の上限金額を現在の2倍に引き上げ、さらに手続きも簡素化されました。政府は4月12日(日)の統一地方選挙をにらみ、地方創生を掲げる安倍政権の「目玉」にしたいという意向のようです。

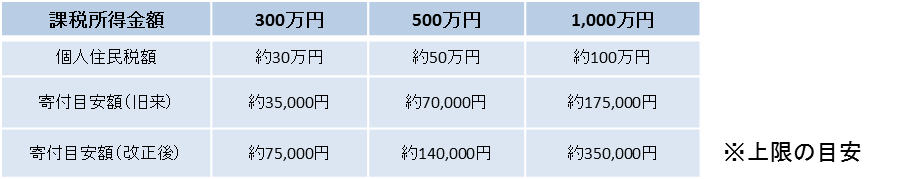

改正前後の比較

旧来

寄付者(個人)が選択した自治体に寄付をすると、上限金額※1に達するまでは寄付した金額から2,000円を差し引いた額が所得税と個人住民税から差し引かれます。 ※1上限金額は、本来支払うべき個人住民税額の少なくとも約1割程度です。 税の還付(税金を取り戻す)には確定申告が必要です。 ↓

改正後

納税者が選択した自治体に寄付をすると、上限金額※2に達するまでは寄付した金額から2,000円を差し引いた額が、所得税と個人住民税から差し引かれます。

※2上限金額は、本来支払うべき個人住民税額の少なくとも約2割程度です。

①所得税分(寄付金額-2,000円)×所得税の限界税率

②住民税分(寄付金額-2,000円)×10%

③住民税分(寄付金額-2,000円)×(90%-所得税の限界税率) ⇒(③のみ個人住民税所得割の20%までという上限があります。) ①~③の合計額が所得税及び住民税から差し引かれます。

手続きを簡素化するため、税の還付(税金を取り戻す)を確定申告ではなく、寄付を受けた自治体が受領書を寄付者の住所地の自治体と国に直接送付する仕組み(ふるさと納税ワンストップ特例制度<下記参照>)が創設されました。

ふるさと納税ワンストップ特例制度とは

確定申告を行わない給与所得者等は、寄付を行う際、住民票の市区町村に対する寄付の控除申請を寄付先の都道府県又は市区町村が寄付者に代わって行うことを要請できる制度です。 還付される税金は2014年度までは、「所得税」と「住民税」でしたが、2015年度は「住民税に一本化」されます。 確定申告義務者は所得税からも差し引かれます。

ふるさと納税ワンストップ特例制度」の適用条件

2015年1月1日から3月31日までにふるさと納税をしていない給与所得者等であること。←2015年4月1日より制度がスタート

元々確定申告をする必要がない給与所得者等であること。←サラリーマンでも所得2,000万円以上の高所得者等は適用不可

ふるさと納税の納付先(自治体)が5つまでの給与所得者等であること。←6か所以上の場合は確定申告する必要あり

小規模宅地の特例とは

相続などによって土地を取得した場合に、その土地の中に被相続人(死亡された方)が住んでいた土地や事業用に利用していた土地があるときは、その土地が相続人の生活の基礎になることなどに配慮して、相続税計算上、その土地の価額を減額する特例があります。これを「小規模宅地等の特例」と言います。

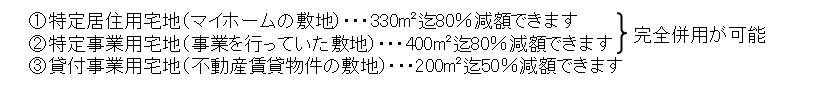

小規模宅地等の特例は大きく3つに分けることが出来ます

※今回は一番よく使われている特定居住宅用宅地(マイホームの敷地)について説明させて頂きます。

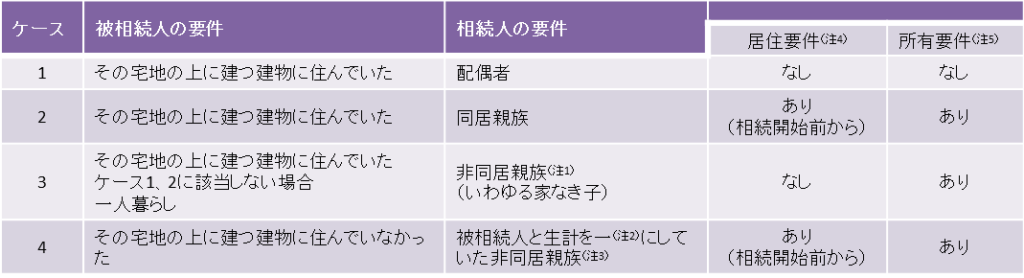

居住用の特典を受けるための被相続人と相続人の要件

(注1) 同居していなかった親族(その配偶者も含め)は過去3年間持家がなかったという条件を満たす必要があります。たとえば社宅に住んでいる子供が一人暮らしだった親の家を相続した場合を指します。 (注2)生計を一にするとは、日常生活を共にしていなくても、勤務や修学等の余暇においては常に、親族のもとで生活している場合や、常に生活費、学資金、療養費等の送金が行われている場合(俗にいう財布が同じ、家計が同じ状態)のことを指します。 (注3)たとえば、都会で親から離れ、親の所有するマンションに住み、親からの仕送りで生活していた学生の子供が、そのマンションを相続し、引き続き住んでいる場合を指します。 (注4)居住要件とは、相続人が相続税申告期限(相続開始の翌日から10ヶ月)まで引き続き住み続けることを指します。 (注5)所有要件とは、相続人が相続税申告期限(相続開始の翌日から10ヶ月)までその物件を所有し続けることを指します。

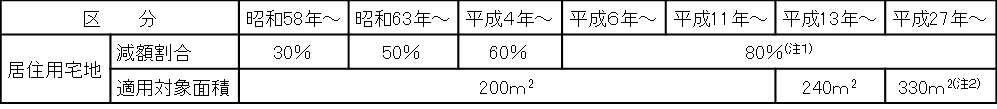

小規模宅地等の課税の特例の推移

(注1) 事業又は居住を継続しない宅地等については、上記の表に準じた減額が認められていたが、平成22年度税制改正において、相続人等による事業又は居住の継続への配慮という本特例の制度趣旨を踏まえて廃止されました。 (注2) 25年度税制改正により、平成27年1月1日以後の相続・遺贈については、居住用宅地と事業用宅地(不動産貸付を除く)の完全併用が可能となりました。

今月の代表の一言

皆様の元へNA通信が届くころには、桜のシーズンも終わっていると思います。今年の桜はいかがでしたか?私にとっては代表就任後初めての桜だからでしょうか、例年とは少し違った感じがしました。桜は、わずかな期間しか咲かず、儚いです。今までいろいろな方に出会い、そして別れもありました。桜を見ながら、皆様とのご縁に感謝しつつ、皆様との一瞬一瞬を大切にしなければならないと改めて思いました。これからもよろしくお願いします。