経営セーフティ共済(中小企業倒産防止共済) NA通信2015.7月号

経営セーフティ共済(中小企業倒産防止共済)

経営セーフティ共済(中小企業倒産防止共済)制度は、取引先事業者の倒産の影響を受けて、中小企業が連鎖倒産や経営難に陥ることを防止する目的で、法律に基づき、独立行政法人中小企業基盤整備機構が運営している共済制度です。この制度最大の特徴は、掛金全額が納付した時の経費になるので、節税メリットがあります。

税制上のメリット

毎月の掛金は5,000円から20万円の範囲(5,000円刻み)で自由に設定できます。また、掛金は総額800万円(20万円/月×40ヶ月)まで積み立てることが可能です。この掛金は、法人でも個人でも経費になるので、節税のメリットを受けることができます。さらに、12ヶ月以上掛金を納付すれば、解約しても掛金が戻ってきます。40ヶ月以上継続していれば、100%掛金が戻ってきます。また、前納制度があり、前納した場合は、前納報奨金分が戻ってきますので、少しお得です。前納制度のメリットとしては、決算期の利益を検討したうえで、掛金を納付できますので、決算期直前の節税対策(※1)としても使えます。ただし、解約返戻金は雑収入として利益となり、課税されるので解約の時期やタイミングに注意する必要があります。

※1 先払いの費用があったとしても、期末時点でまだ役務提供を受けていない部分は原則として、前払費用として翌期に繰り延べられます。 ただし、その前払費用が保険料等「短期前払費用」に該当するものであれば、継続適用を要件として、その支払った事業年度の費用として処理することができます。

貸付制度

共済金の貸付けは、担保や保証人は不要です。倒産した取引先事業者との商取引の内容、方法がわかる書類を添付し申請すれば、最高で掛金総額の10倍に相当する額(最高8,000万円)の融資が受けられます。

ただし、「貸付を受けた場合、共済金の貸付額の10分の1に相当する額が払い込んだ掛金から控除」、つまり、8,000万円借りた場合は800万円の掛金が消えてしまうので、あまりおすすめできません。また、業種(一般消費者を対象にしている事業、金融業、不動産業等)によっては貸付制度が利用できない場合があります。

一時貸付金制度

中小企業倒産防止共済は、取引先事業者が倒産していなくても、契約者が臨時に事業資金を必要とする場合に「一時貸付金」として納付期間に応じて最大で納付した掛金の95%相当額を借入れることができます。

12カ月以上掛金を納付していることが条件であり、その場合の期間は1年で金利は年0.9%となります。

加入要件

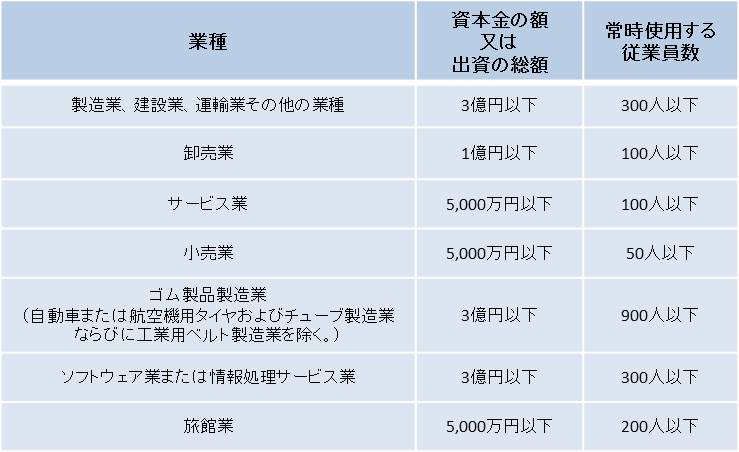

(1)法人※2または個人事業者 次表の各業種において、「資本金の額または出資の総額」、「常時使用する従業員数」のいずれかに該当する法人または個人の中小企業者が加入できます。

※2 医療法人、農事組合法人、NPO法人、森林組合、農業協同組合、外国法人などは加入対象になりません。

贈与について

生前贈与とは

財産を無償で移転することを「贈与」といいますが、贈与する人が生きているうちに贈与することを「生前贈与」といいます。贈与は当事者の一方(贈与者)が、自己の財産を無償で相手方(受贈者)に与える意思を表示し、相手が受諾することによってその効力が生じます(民法549条)※贈与は「贈与者」と「受贈者」両方の意思表示が必要です。

贈与税とは

贈与税は、個人から財産をもらった人にかかる税金です。会社など法人から財産をもらった時は贈与税はかかりませんが、所得税がかかります。

一人の人が、1月1日から12月31日までの1年間に、(全ての個人から)贈与された財産の合計額から、基礎控除額の110万円を差し引いた額に対して贈与税がかかります。1年間に贈与された財産の合計額が110万円以下なら贈与税はかかりませんし、贈与税の申告も不要です。

※H27年1月1日以降、20歳以上の子や孫等に対する贈与は、一部贈与税率が軽減されています。

贈与の注意点

名義預金とは?

形式的には家族の名前で預金しているが、実質的には家族の名義を借りているのに過ぎない預金をいいます。

名義は被相続人のものでなくても、実質的に被相続人の預貯金と認められるものは、被相続人の相続財産に該当します。 このような名義預金のほか、株式についても同様に名義株式とされるものがあります。

名義預金の危険性

相続税の税務調査で申告漏れが最も多いのは預貯金です。 被相続人名義の預金等の申告漏れ以外にも調査で指摘されることが多いのが、名義預金です。 申告漏れが指摘された財産のうち、現金預金は49.5%を占め、有価証券の31.4%と合わせるとおよそ8割を占めることになります。 これらのデータから分かるのは、税務調査で狙われるターゲットは名義預金や名義株です。 相続税対策を行うのであれば、実際の所有者が相続人であると認められるかどうか確認する必要があります。

(1) 証拠を残しておく

① 贈与契約書の作成

贈与の内容(贈与日、贈与者、受贈者、贈与財産等)を書面で明確にしておくことは、税務調査に備える上で、とても重要です。また、贈与契約書は確定日付をとっておく(公証役場でもらえます)ほうが、より確実な書面となります。

②贈与内容の履行(お金を実際に渡す)

贈与契約書を作成しても、実際に贈与が実行されなければ贈与の成立に疑義が生じます。そのため、資金の贈与を行う場合には、贈与者が受贈者の銀行通帳に振り込む方法により、贈与の証拠を残すことが重要となります。

③通帳、カード、定期預金証書及び印鑑等の管理

預金通帳や証書等の名義を、整合性のあるものにし、印鑑は贈与を受けた人が保管しておくことが必要です。(管理支配基準)

④受贈者が預金の使用収益権を確保していることの確認(たまには使うこと)

贈与後は贈与者に預金について、自由な使用収益権の行使が保障されていることが必要です。

⑤首尾一貫性

受贈した財産は、受贈者がその財産の管理等をするのが当然であるため、次の例のようにその首尾一貫性が大切です。

1、土地、建物…固定資産税の負担、火災保険の負担等

2、株式…配当の所得税申告

(2) 意思能力

贈与は契約であり、贈与者の贈与する意思と、受贈者の贈与を受ける意思の両方があって成立します。そこで、小学生以下の場合、祖父母からの贈与を受けた預金通帳や証書は、印鑑とともに両親が代わって受け取り、管理しておくと良いでしょう。ただし、小学生以下の場合、意思能力が備わっていないと判断される場合もあるので注意が必要です。

事例1:離婚をして財産をもらったときの注意点

離婚により相手方から財産をもらっても、原則として贈与税はかかりません(財産分与)。ただし、もらった財産が夫婦の協力によって得た財産の額や、その他の事情を考慮しても、もらった財産が多すぎる場合には、贈与税がかかることがあります。また、土地や家屋などを財産分与したときは、贈与した人(渡した側)に譲渡所得税がかかるので注意が必要です。

事例2:親から金銭を借りた場合の注意点

親と子、祖父母と孫など親族間での金銭の貸し借りは、返済能力や返済状況などからみて「ある時払いの催促なし」又は「出世払い」というような状況だと、借入金そのものが贈与として取り扱われる可能性が高いので注意が必要です。これを防ぐために契約書を作成したり、返済実績を残すようにすると良いでしょう。

今月の代表の一言

当法人は、今月設立4期目(創業44年目)に入りました。父が創業して以来43年間いろいろな方の支えの中で、当法人があることを忘れずに、これからも、みなさまとのご縁を大切にしていきます。去る7月6日には、当法人経営指針発表会を開催しました。この会は、当法人の社内行事の中で一番大事な行事で、今期1年間の方針発表と、決意表明が行われる場です。今期は年間テーマを「成長」と定め、社員一丸となってお客様の未来創造をするために頑張ろう!と心を新たにしました。今期も、お客様に貢献できるよう、全社員鋭意努力し成長していきます。今期も名古屋総合税理士法人をよろしくお願いします。