2025年万博チケットは経費になる?税務上の取り扱いと注意点

2025年4月に開幕した大阪・関西万博。国際イベントをきっかけに、企業がチケットをまとめて購入し、社員向けのレクリエーションや顧客向けのサービスとして活用するケースが増えています。そこで気になるのが、「万博チケットの購入費用は、会社の経費として処理できるのか?」という点です。

本記事では、万博チケットの利用目的ごとに、税務処理方法や注意点をわかりやすく解説します。大阪・関西万博チケットの経費処理を検討している方は、ぜひ参考にしてください。

目次

・万博チケットは経費にできるのか

・大阪・関西万博チケットの概要

・万博チケットを経費にできるケース|税務上の取扱いと科目選定

・万博チケットの損金算入時期

・万博チケット、インボイス制度への対応

・万博チケットを福利厚生として扱う際の注意点

・まとめ

万博チケットは経費にできるのか

万博チケットは「事業に関連した目的」で使用する場合に限り、経費として計上できます。

大阪・関西万博は、日本の先端技術や文化を世界に発信する、国家規模の国際的イベントです。企業が関わることは、ブランドイメージの向上や販促活動の一環と見なされます。そのため、入場券を顧客に贈る・社員の福利厚生に使うといった明確な事業目的がある場合、購入費用は経費として処理できます。

一方で、事業との関連性が証明できない個人的な利用は、経費とは認められません。また、消費税やインボイス制度に関する実務的な注意点もあるため、申告や記帳の際は専門家に確認することをおすすめします。

そもそも経費とは

経費とは、会社が利益を得るために必要な支出を指します。

例えば、取引先との商談に向かう交通費は経費になりますが、移動中に立ち寄ったカフェでの私的な食事代は経費にはなりません(ただし出張時など例外あり)。このように、支出が会社の収益につながる行動かどうかが判断のポイントです。

なお、よく使われる「経費で落とす」という言葉は、業務に必要な支出を会社の費用として計上し、税務上の処理を行うことを意味します。経費として計上された金額は、売上から差し引かれて利益が計算されるため、法人税などの節税効果も期待できるでしょう。ただし、私的な支出を含めたり、証拠書類が不十分だったりすると、税務調査で否認されるリスクもあります。そのため。会社の規定に沿って正しく処理することが大切です。

大阪・関西万博チケットの概要

2025年4月13日から10月13日にかけて、「2025年日本国際博覧会(大阪・関西万博)」が大阪湾の人工島・夢洲(ゆめしま)で開催されています。

テーマは「いのち輝く未来社会のデザイン」。海に面した約155ヘクタールの広大な敷地には、日本の象徴的展示である8つの「シグネチャーパビリオン」をはじめ、各国が趣向を凝らした建築で参加する海外パビリオンが立ち並びます。参加国・地域は158、国際機関は7つに上り、国際的な交流と発信の拠点となっています。

また、公式キャラクター「ミャクミャク」は、デザイナーで絵本作家の山下浩平氏によって生み出され、万博の広報や企業のプロモーションにも幅広く活用されています。

万博チケットの種類と価格

大阪・関西万博チケットの種類と価格は、下表の通りです。

※1:年齢は2025年4月1日時点の満年齢

大阪・関西万博では、従来の紙ベースのチケットではなく、電子チケットの利用が基本となっています。チケットをまとめて購入した企業には、英数字10桁のチケットIDがCSV形式で提供され、個別の登録に使用されます。

利用者は、スマートフォンやパソコンから必要な個人情報を入力し、チケットIDと連携させることで、来場の6ヶ月前から日時指定の予約や、最大4件までのパビリオンの抽選・予約に申し込むことが可能です。

当日は、スマートフォンなどに表示されたQRコードをかざすだけで、スムーズに入場・パビリオン入館が行えます。

参照:公益社団法人2025年日本国際博覧会協会|入場チケットの種類・価格(外部リンク)

購入方法

大阪・関西万博のチケットは、以下の流れで購入・利用します。

1. 万博IDを登録する

2. チケットを購入する

3. 来場日時を予約する

4. パビリオンを予約する

5. 会場で入場手続きする

購入先は、以下の4つです。

✓ 公式販売Webサイト

✓ コンビニエンスストア

✓ 旅行代理店

✓ 夢洲の入場ゲート前案内所

なお、入場ゲート前案内所でのチケット購入は、来場枠に空きがある場合に限られます。

混雑により待ち時間が長くなる可能性もあるため、事前購入をおすすめします。

万博チケットを経費にできるケース|税務上の取扱いと科目選定

大阪・関西万博チケットの購入費用は、「事業に関連した目的」で使用する場合に限り、経費として計上することが可能です。ただし、以下のように利用目的によって処理すべき勘定科目が異なるため、正しい区分と記帳が求められます。

● 社員旅行やレクリエーションの一環としての利用

● 顧客招待やプロモーション活動としての利用

● 下請先・グループ会社への提供

● 関係会社への提供

● 入場券を受け取った側の処理

それぞれの税務処理方法を詳しく見ていきましょう。

社員旅行やレクリエーションの一環としての利用

大阪・関西万博チケットを、従業員の慰安や社内レクリエーションを目的として配布する場合は、「福利厚生費」として処理します。

この場合、入場券代だけでなく、見学に伴う交通費や宿泊費などの付随費用も福利厚生費として認められます。また、従業員の家族が同伴する場合であっても、福利厚生の一環であると明確にされていれば、同様に処理可能です。

顧客招待やプロモーション活動としての利用

取引先を万博に招待する場合、その目的がプロモーションや営業活動であることが明確であれば、「販売促進費」として処理できます。

販売促進費とは、特定の商品やサービスの販売を促進するために支出される費用です。例えば、自社製品のサンプル提供、キャンペーンの実施費用、取引先が業務で使用する棚卸資産や固定資産の提供などが該当します。

なお、通常、イベント入場券などを取引先に提供した場合は、交際費に該当します。特に野球観戦や遊園地のチケットなどは、取引先との親睦や接待の意味合いが強いため、販売促進費としての処理は認められにくいのが通例です。しかし、大阪・関西万博は、国が主導する先端技術・文化発信の場であり、企業が参加・関与することは、ブランディングや販路拡大につながると考えられます。そのため、国税庁は、万博チケットの提供については「販売促進費」として処理して差し支えないとの見解を示しています。

下請先・グループ会社への提供

下請企業やグループ会社に大阪・関西万博チケットを提供する場合も、自社のブランド向上やパートナー企業との関係強化を目的としたものであれば、「販売促進費」または「広告宣伝費」として処理できます。

関係会社への提供

親会社が、関係会社の従業員に大阪・関西万博チケットを配布した場合、「寄附金」に該当します。

関係会社の従業員に対する福利厚生費は、本来その会社自身が負担すべきものであり、親会社が代わりに費用を負担することは「無償の利益供与」と判断されます。そのため、たとえ販促目的やイメージ向上の意図があったとしても、税務上は「販売促進費」などの扱いにはならない点に注意が必要です。

入場券を受け取った側の処理方法

大阪・関西万博チケットを無償で受け取った場合、「雑益」として資産計上が必要です。実際に使用した際は、利用目的に応じて「販売促進費」や「福利厚生費」などの適切な勘定科目に振り替えましょう。最後まで使用しなかったチケットについては、大阪・関西万博の閉幕時点で「雑損失」として処理します。

万博チケットの損金算入時期

万博チケットを経費として損金算入するタイミングは、以下のように利用目的によって異なります。

● 取引先に配布するケース:配布時点

● 従業員向けに配布するケース:使用時点(※)

※実務上は、使用タイミングを細かく把握するのが難しいため、従業員に渡した時点で経費計上も可能です。

万博チケット、インボイス制度への対応

大阪・関西万博チケットは、消費税法上「物品切手等」に該当します。そのため、購入時点では課税仕入れとはならず、消費税の控除はできません。消費税の仕入税額控除を適用できるのは、チケットを実際に使用した時点(役務提供を受けた時)に限られます。

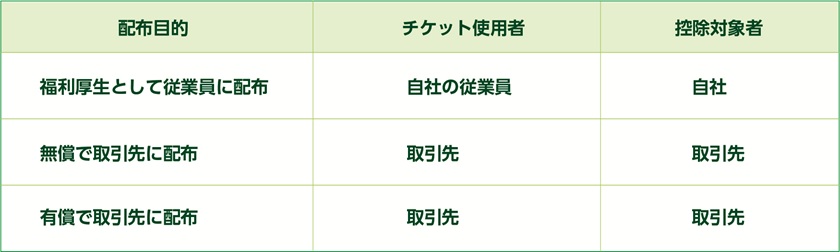

下表は、配布先ごとに控除可否を整理したものです。

万博協会のチケットは単体でインボイスの要件を満たしていません。そのため、以下の2点をあわせて保存する必要があります。

● 万博協会が交付する「インボイスに関する資料」

● チケットID

なお、取引先側で仕入税額控除を適用するには、当該資料の送付が欠かせないことに留意しておきましょう。

万博チケットを福利厚生として扱う際の注意点

大阪・関西万博チケットを「福利厚生費」として処理するには、以下の3つの要件を満たす必要があります。

● 全従業員に配布するなど、対象者に偏りがないこと

● 辞退者に対して、代わりに現金や他の経済的利益を提供していないこと

● チケットが実際に従業員によって使用されたか確認できること

条件を満たさない場合、福利厚生ではなく給与課税の対象となる可能性があります。そのため、配布のルールや使用状況の管理体制を整えておくことが重要です。

まとめ

大阪・関西万博の入場料については、過去の「愛・地球博」と同様、税務上の特例的な配慮が講じられています。社員旅行として万博を訪問する際は、入場料に加え、交通費や宿泊費を福利厚生費として処理することが可能です。さらに、従業員の家族が同伴する場合でも、一定の要件を満たせば、家族分の費用も含めて損金算入が認められます。このように、万博の活用は福利厚生の一環として有効であるだけでなく、決算対策の観点からも注目されつつあります。ただし、取扱いはケースごとに異なるため、それぞれの制度趣旨や要件を正確に理解し、適切に対応することが大切です。判断に迷う場合は、税理士に相談のうえ、慎重に対応しましょう。