中小企業の利益を守る税理士の選び方|依頼できる業務や注意点

中小企業にとって、利益を最大化することが最も重要な課題です。しかし、会計管理や節税対策が不十分だと、せっかく得た利益が無駄になり、資金力の限られた中小企業には大きなダメージとなります。そんな企業の財務管理や経営戦略を強力にサポートしてくれるのが、専門知識を持った「税理士」です。適切な税理士を選ぶことで、企業の成長を大きく後押しできるでしょう。本記事では、中小企業における税理士の選び方について詳しく解説します。

目次

・中小企業が税理士を選ぶ7つのポイント

・中小企業が税理士に依頼できる11の業務

・税理士に依頼するタイミング

・中小企業に最適な税理士の探し方

・まとめ

中小企業が税理士を選ぶ7つのポイント

中小企業経営者が税理士を選ぶ際のポイントは、以下の7つです。

● 税理士事務所の所在地が近いか

● 中小企業の経営や税制に詳しいか

● 自社の業界・業種への知識があるか

● 相性や考え方が合うか

● 料金やサービス内容が明確か

● 対応が早いか

● 税理士事務所の規模がニーズに適しているか

失敗を避けるには、最初に何を相談し、依頼するのかを明確にしておくことが重要です。相談する内容に精通している税理士を見つけましょう。

税理士事務所の所在地が近いか

税理士事務所の所在地が近いと、顧問契約を結ぶ際に多くのメリットがあります。オフィスや事務所の距離が近いことで、定期的なミーティングがしやすく、コミュニケーションもスムーズに進みます。また、急なトラブルが発生しても、すぐに税理士と面談して解決策を協議することが可能です。さらに、地域特有の税制や助成金情報も直接提供してもらえるため、タイムリーな対応が期待できるでしょう。一方で、税理士とのコミュニケーションもオンラインが普及しています。リモートワークを導入している企業や多忙な経営者にとっては、オンラインでのやり取りの方が、時間効率が良い場合があります。オンライン会議ツールを使えば、どこからでも税理士と打ち合わせができ、書類のやり取りもデジタル化することで迅速かつ安全に行えます。このような場合、税理士事務所の所在地にこだわる必要はなく、全国どこにいても優れた税理士を選ぶことが可能です。

中小企業の経営や税制に詳しいか

企業の成長段階(創業期、成長期、成熟期、衰退期)に応じて、必要なサポートや関係する取引先、システムは変わります。会社経営は一朝一夕に理解できるものではないため、法人税の知識があることはもちろん、「中小企業向けの税制に詳しく、最新の情報を提供できる」税理士を選ぶことが重要です。例えば、創業期には会社設立の手続きや初期投資の減税対策などが必要です。成長期には、利益の増加に伴う節税対策や資金繰りのサポートが求められます。また、多くの企業をサポートしてきた実績があれば、信頼性も高まります。企業の成長をサポートできる税理士を選ぶことが、安定した経営を維持するのに繋がるでしょう。

自社の業界・業種への知識があるか

中小企業が税理士を選ぶ際に重要なのは、税理士が自社の業界や業種に精通しているかどうかが大切です。なぜなら、異なる業界にはそれぞれ独自の税務や会計のルールがあり、理解していないと重要な経費が見逃されたり、適切な税務戦略が策定できない可能性があるからです。例えば、製造業では原材料の評価方法や製品のコスト計算が重要です。これに対して、小売業では在庫管理や消費税の処理方法が異なります。業界特有の知識がある税理士は、自社の業界や業種へのニーズや課題を理解しており、企業の成長を支援するための適切な戦略を提案してくれるでしょう。

相性や考え方が合うか

税理士は単なるアドバイザーではなく、事業の成長や発展を共に支えるビジネスパートナーです。経営方針や財務戦略を話し合う際には、お互いの考え方や価値観が一致していることが、円満なパートナーシップを築く基盤となります。「経営のパートナーとしての相性が良いかどうか」もきちんと確認する必要があるでしょう。逆に、税理士との考え方や相性が合わない場合、高い専門性を持つ税理士であっても、重要な事業展開の相談にも苦労し、業務が円滑に進まないことが予想されます。自社のニーズに最も適したパートナーを選定することで、持続可能なビジネス成功に向けた道筋が見えてくるでしょう。

料金やサービス内容が明確か

税理士の報酬規程が撤廃されたことで、各税理士事務所は自由に料金とサービス内容を設定できるようになりました。そのため、基本的な顧問料に加えて、追加の相談や特別なレポート作成が別途費用として請求される場合があります。事前にこれらの費用体系を確認し、予算を立てることが重要です。料金とサービス内容が明確であり、自社のニーズに最適化されている税理士を選ぶと良いでしょう。

対応が早いか

税務や会計に関する質問や相談に対して、速やかに返答する姿勢を持っているかどうかを確認することが重要です。なぜなら、突然の税務調査の通知や重要な税金に関する質問に対して、税理士が迅速に対応してくれることが、企業の安心感とスムーズな業務遂行に直結するからです。また、迅速な対応は単なる速さだけでなく、正確性と丁寧さも求められます。状況に応じて解決策を提案し、適切なタイミングで情報を提供してくれる税理士は、信頼できるビジネスパートナーとして最適でしょう。

税理士事務所の規模がニーズに適しているか

税理士事務所には、規模の大きなものから、税理士が一人で運営する小規模なものまで、さまざまなタイプがあります。大規模な事務所では、スタッフ間で知識や経験が共有されているため、幅広いニーズに対応できます。例えば、複雑な税務問題や多岐にわたる業種の相談に対しても、各分野の専門家が揃っているため、効率的に解決できるでしょう。また、担当者が退職しても他のスタッフが業務を引き継ぐため、サービスの質が安定し業務の属人化を防ぐことが可能です。一方、小規模な事務所では、税理士とのコミュニケーションが取りやすく、迅速な対応が期待できます。例えば、緊急の相談や特別な事情がある場合でも、税理士が直接対応してくれるため、きめ細やかなサービスが受けられます。自社のニーズや期待するサポート内容に応じて、最適な税理士事務所を選ぶと良いでしょう。

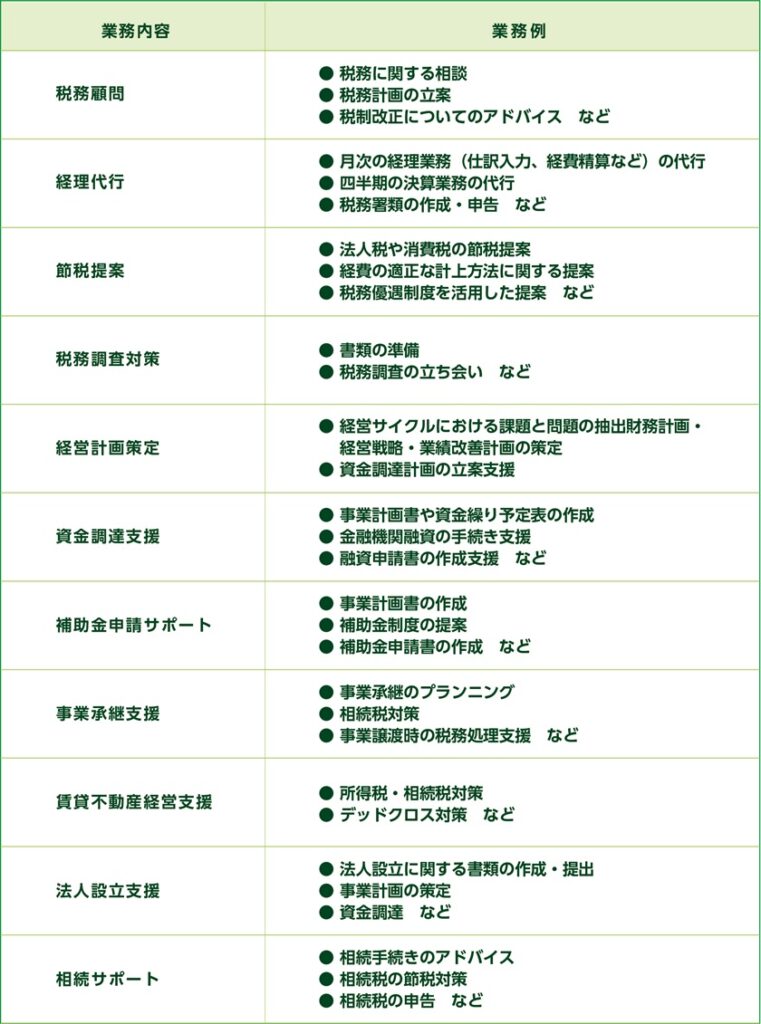

中小企業が税理士に依頼できる11の業務

中小企業の経営者が税理士に依頼できる主な業務は、下表の通りです。

税理士を選ぶ際には、依頼する業務や問題点を明確にすることが大切です。依頼する内容によって、相談内容や費用にも変化が生じるため、自社が抱える課題や必要なサポートをしっかりと把握し、それを基に税理士の選定を検討する必要があります。例えば、自社の税務申告書だけを作成してもらいたい場合、税理士には年次決算書類の作成や確定申告の準備を依頼します。もし、事業の拡大に伴い節税の提案を求める場合は、税務戦略の見直しや優遇措置の活用方法など、トータルサポートを依頼すると良いでしょう。具体的な依頼内容を整理するのが難しい場合は、無料相談などを活用して、自社の目標や課題を明確にすることをおすすめします。

税理士に依頼するタイミング

基本的に、会社を設立、または起業準備の段階から税理士に相談することが理想的です。すでに、法人化している企業が税理士に依頼すべきタイミングは、下記の5つです。

● 決算申告の準備をするとき

● 課税売上高が1,000万円を超えたとき

● 課税所得が900万円を超えたとき

● 資金調達したいとき

● 税務調査の対象になったとき など

特に売上が1,000万円を超えた時が、税理士を依頼する重要なタイミングとなります。なぜなら、売上が1,000万円を超えると「消費税の課税業者」となり、消費税の支払い義務が発生するからです。消費税の計算は所得税の計算とは異なり、会計処理が非常に複雑です。自分で処理しようとすると、「簡易課税制度」の適用を申請し忘れるなど余分な税金を支払うことになりかねません。課税所得が900万円を超えると、それまで23%だった税率が一気に33%に上がります。このタイミングで税理士に依頼すると、適切な節税対策を提案してもらえるため、税負担を軽減できるでしょう。

中小企業に最適な税理士の探し方

税理士を探す方法は、以下の4つです。

● インターネットなどを活用して自分で探す

● 知人や同業者から紹介してもらう

● 他士業から紹介してもらう

● 商工会で紹介してもらう

多くの中小企業は、紹介から税理士を探しています。紹介を受けると、その税理士事務所の評判を直接聞けるため、安心して選べるでしょう。しかし、友人や知人、取引先から紹介を受けられる経営者は限られています。そのため、紹介を受けられない場合には、インターネットを活用して税理士を探すことが有効です。インターネットで税理士を検索する際には、税理士事務所の所在地や得意分野などを考慮して、自社の目的やニーズに合った事務所を見つけます。ただし、Webサイトに掲載されている情報が正確かどうかは、実際に会って確認する必要があります。問い合わせや面談を通じて、自分に合った税理士を見つけましょう。

まずは無料相談を予約しよう

長期間の付き合いになる税理士選びは、直接対面して確認することが大切です。オンラインでのやり取りが主流になっている現代でも、実際に面談して以下の内容を相談することで、適切な税理士を見極められるでしょう。

✓ 依頼したい内容

✓ サービス範囲

✓ 打ち合わせの頻度

✓ 現在の課題

✓ 報酬体系 など

特に、初対面での印象は非常に重要です。人は最初の数秒で印象を形成すると言われています。最初の印象が悪い税理士は避けるのが賢明でしょう。また、「面談した税理士が担当するのか」も確認しましょう。大規模な事務所では、実際の業務は面談した税理士とは別のスタッフが行うケースがよくあります。担当者が定期的に交代するケースもあるため、その点も確かめておくと安心です。ビジネスの重要なパートナーとなり得るなり得る税理士との相性や信頼関係を築くためにも、ぜひ「無料相談」を有効活用することをおすすめします。

初回無料相談はこちらまとめ

中小企業が税理士を選ぶ際には、相性や専門知識、対応の迅速さなど、さまざまな要素を考慮することが重要です。単に「料金が安い」という理由だけで選ぶと、「思っていたのと違った」と後悔しかねません。今回紹介したポイントを踏まえて慎重に選ぶことで、限られた経営資源を効率的に活用し、事業の発展に繋げられるでしょう。なお、名古屋総合税理士法人は、1972年の創業以来、名古屋を中心に大規模・中堅企業の税務顧問として豊富な実績を積み重ねてきました。税務や経営の複雑な課題に対しても、迅速かつ的確に、お客様一人ひとりに寄り添った提案と情報提供を行います。信頼できるパートナーをお探しの方は、お気軽にご相談ください。

名古屋総合税理士法人の特徴 初回無料相談はこちら