法人が今すぐ実践すべき節税対策11選|なぜ節税対策が重要なのか注意点とは

中小企業の経営者にとって、利益を最大化するための手段として節税対策は非常に重要です。適切な節税対策を講じることで、企業の持続的な成長と発展を実現できるでしょう。本記事では、中小企業が実践できる節税対策法を厳選して11種類を紹介します。中小企業における節税対策の重要性や、実施するうえで押さえておきたいポイントも紹介するので、ぜひ参考にしてください。

目次

・中小企業が節税対策を検討すべき理由

・タイミング別、法人が検討すべき11の節税対策

・節税するうえで押さえておきたい重要な3つのポイント

・節税対策に不安を感じたら税理士へ相談しよう

中小企業が節税対策を検討すべき理由

法人が節税する重要性は以下のとおりです。

● キャッシュフローの改善

● 競争力の向上

● 経営の安定化

● 従業員のモチベーション向上

中小企業においては、大企業に比べ資金繰りが厳しく、税負担が重荷となるケースも少なくありません。そのため、自社の置かれた状況や将来的な事業展望を十分に見極めた上で、合法的かつ持続可能な税務対策を慎重に検討し、実施することが求められます。また、中小企業では、大企業に比べて様々な対策を取り入れるのが容易であり、節税対策も実施しやすい環境にあります。節税を通じて資金繰りを改善し、企業の財務基盤を強化することで、経営の安定化を図れるでしょう。

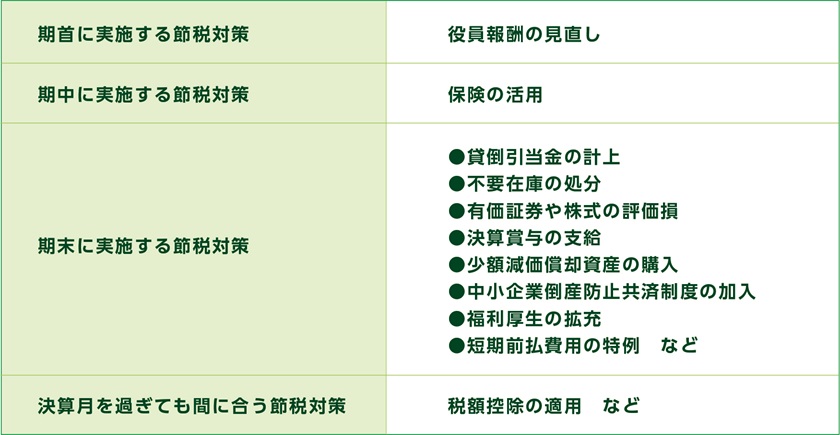

タイミング別、法人が検討すべき11の節税対策

法人が検討すべき節税対策は、下表の11の内容です。

なお、最新の税制や実務に基づいた最適な節税対策を知りたい方は、税理士への相談をおすすめします。

税理士の選び方について、詳しくはこちらのコラムを参考にしてください。

名古屋総合税理士法人では、1972年の創業以来蓄積した50種類以上の節税ノウハウをもとに、自社に最適な節税対策を提案いたします。金融機関からの評価や財務状況を考慮した節税方法を知りたい方は、お気軽にご相談ください。

節税対策についてはこちら役員報酬の見直し

役員報酬を見直し適切な額に調整することで、会社の利益を圧縮し、法人税の負担を軽減できます。役員報酬とは、会社の社長などの役員が受け取る報酬を指します。通常、役員報酬は株主総会で決定されますが、社長1人の会社やオーナー企業などでは、役員が自らの報酬を決められます。全額を経費として損金に計上できるため、税引き前の当期純利益を引き下げることが可能です。しかし、役員報酬を過剰に増やすと、法人税法第34条により損金として認められない可能性があります。また、役員報酬を増やしすぎると個人の税負担が増えるため、適正な範囲内で設定する必要があります。会社の利益と個人の税負担のバランスを考え、最適な報酬額を設定することが重要です。

保険の活用

以下の保険を活用することで、法人税の節税対策が可能です。

✓ 中小企業退職金共済制度

✓ 団体定期保険

✓ 損害保険 など

中小企業退職金共済制度では、従業員の退職金積立の掛金を全額損金計上できます。また、企業が契約者となる団体定期保険では、全社員を対象とした死亡や障害に対応する保障があり、弔慰金や死亡退職金の財源としても活用が可能です。なお、保険の種類によって経費計上の方法が異なります。将来のリスク管理や退職金準備、福利厚生のニーズに合わせて検討しましょう。

貸倒引当金の計上

取引先の倒産など、将来的に企業が負担する可能性のあるリスクに備えて、貸倒引当金として貸倒損失の見込み額を計上することも、法人税を節約する手段です。貸倒引当金は、中小法人においては税法で定められた「法定繰入率」を基に計算します。ただし、実際に貸倒れが発生すると企業経営に大きな影響を与える可能性があります。貸倒引当金の計上は未来の予測に基づくものであり、現金の受取を意味しないため、債権管理には細心の注意が必要です。

不要在庫の処分

不要在庫を処分することで処分在庫の原価分の損失を増やし、結果的に利益を減少させられます。具体的には、処分することで、帳簿上記載する必要はなくなります。同時に、処分にかかる費用を損金として計上できるため、節税効果を期待できるのです。ただし、処分費用を損失として申告するには、廃棄証明書などの書類を保存することが望ましいです。他にも、使用していないなど、使用頻度が低い固定資産を手放すことも、節税の手段となります。なぜなら、固定資産を廃棄する場合は廃棄損、売却する場合は売却損、除却する場合は除却損として、損失を計上できるからです。不要な固定資産を処分することで資産を現金化できるのも、長期的に見て効果的な節税策となるでしょう。

有価証券や株式の評価損

会社が保有する有価証券に回復の見込みがなく、含み損がある場合、以下の条件を満たせば評価損を費用として計上できます。

✓ 事業年度末の価格が、取得価格(簿価)の約50%未満になっていること

✓ 将来的にその価格が回復する見込みがほとんどないこと など

なお、法人税法上では、一般的な評価損は原則として損金として認められません。特に、売買目的でない有価証券については、時価の変動による利益を目的としていなければ、通常、原価法に基づいて評価されます。所有する有価証券や株式の市場価格や、発行会社の業績や資産状況を注意深く見極め、含み損のある場合は翌期に持ち越さず、適切なタイミングで評価損を計上しましょう。

決算賞与の支給

利益が多く出た場合の節税対策として、決算賞与の支給が効果的です。決算賞与を支給するには、以下の条件を満たす必要があります。

✓ 支給額を決算日までに事前に従業員ごとに確定し、通知する

✓ 決算日の翌日から1か月以内に支給する

✓ 支給額を通知した事業年度に損金経理する

決算賞与を適切に活用することで、会社の利益を効果的に管理し、同時に従業員のモチベーションを高める効果も期待できるでしょう。

少額減価償却資産の購入

少額減価償却資産の特例を利用すると、取得した事業年度の課税所得を減少させることで法人税の負担を軽減できます。通常、10万円以上の物品を購入した場合は資産として計上され、減価償却の対象となります。しかし、1単位あたり10万円以上30万円未満の資産であれば、年間上限300万円まで購入した事業年度に経費として計上が可能です。近年では、注文から納品までに時間がかかるケースが多いので、必要な物品は利益状況を考慮して計画的に購入を進めましょう。なお、1単位あたり10万円以上20万円未満の物品の場合、「少額減価償却資産」として処理するほかに、「一括償却資産」として3年間で均等に償却し、経費計上も可能です。少額減価償却資産として処理すると、法人税の経費として一括で計上できますが、市区町村の償却資産税の対象となります。一方で、「一括償却資産」として処理すると、償却資産税の対象外となるメリットがあります。

中小企業倒産防止共済制度の加入

中小企業倒産防止共済制度(経営セーフティ共済)は、毎月の掛け金は全額損金に算入でき、法人税の節税対策として非常に有効です。中小企業倒産防止共済制度は、取引先が倒産した際に、無担保・無保証人で掛け金の10倍(上限8,000万円)まで借り入れが可能です。また、取引先が倒産していなくても「一時貸付金」として掛け金の95%まで借り入れられます。取引先の倒産による連鎖倒産のリスクを軽減しつつ、資金繰り対策としても活用できるでしょう。

なお、掛け金は月々5,000円から20万円まで選べ、解約時には12ヶ月以上の掛け金の8割、40ヶ月以上で全額が戻りますが、解約金は益金として扱われます。しかし、2024年度の税制改正により、2024年10月1日以降に共済契約を解除したのち、再契約した場合は、解約後2年間は損金算入できないことが決まっています。この点も考慮して、加入時期などを検討する必要があるでしょう。

福利厚生の拡充

福利厚生費を適切に活用することで、社員のモチベーションを高めながら節税効果を得ることが可能です。具体的には、以下の福利厚生の拡充が挙げられます。

✓ 社員旅行

✓ 健康診断

✓ 社宅

✓ 資格取得支援

✓ 企業型確定拠出年金 など

ただし、社員旅行は4泊5日以内であり、全社員の50%以上が参加することが条件です。この条件を満たさない場合、社員旅行に参加した従業員に対して給与として課税され、所得税などが発生してしまいます。福利厚生費として認められる範囲や注意点を押さえて拡充を検討しましょう。

短期前払費用の特例

翌期にサービス提供を受ける費用でも、短期前払費用の特例を活用することで、以下の費用を年度内に損金として計上できます。

✓ 地代家賃

✓ リース料

✓ 倒産防止共済

✓ 保険料 など

ただし、適用するための要件は多く、判断基準が難しいものも少なくありません。具体的な適用については、税理士に相談して節税効果があるかどうか確認することをおすすめします。

税額控除の適用

決算月までに特別な手続きをする必要はなく、決算申告時に適用できる税額控除は以下の3つです。

✓ 賃上げ税制

✓ 中小企業投資促進税制

✓ 研究開発税制

✓ エンジェル税制 など

例えば、中小企業投資促進税制は、中小企業や個人事業主が生産性向上のため特定の機械装置を取得する際に、取得価額の30%を特別償却するか、7%の税額控除を選択できる制度です。税額控除を選ぶと税金が減少し、結果として節税効果が期待できます。一方、特別償却は費用の計上を早めることで当面の税負担を軽減し、キャッシュを温存する利点があります。特に経営の見通しが不透明な時期には、特別償却を選ぶことで現金フローを安定させることが重要です。なお、中小企業投資促進税制は、2021年3月31日までの一時的な措置でしたが、2021年の税制改正により2年間延長され、2023年の税制改正計画でもさらに2年間延長されています。

節税するうえで押さえておきたい重要な3つのポイント

節税するうえで押さえておきたいポイントは、以下の3つです。

● 自己資本とのバランス

● 節税効果の持続性

● 法改正への対応

それぞれを順番に見ていきましょう。

自己資本とのバランス

会社経営においては、貴重な資金を無駄にせず、安定した利益を確保し、従業員の生活を守ることが求められます。そのため、節税のために過剰な経費を使ってしまうと、事業運営に必要な資金が不足し、経営が圧迫される可能性があります。業績が好調な時期には、お金がかかる節税対策を実施しても問題にならないかもしれません。しかし、経営が厳しい時期には資金的な余裕がなくなり、金融機関からの資金調達が難しくなるケースが出てきてしまう可能性もあるでしょう。リスクを避けるためには、自己資本と節税対策のバランスを考えることが重要です。税金を減らすことだけを目的にするのではなく、会社経営にとって本当に必要な節税対策を選びましょう。

節税効果の持続性

節税対策によっては、効果が一時的なものも少なくありません。課税のタイミングを後にずらす「課税の繰り延べ」では、あらかじめ利益が出た金額を同じタイミングで損金を計上できる以下のプロジェクトなどを準備することが大切です。

✓ 法人保険

✓ 設備投資

✓ 退職金 など

出口戦略を見据えることで、先送りした益金を相殺できるでしょう。

法改正への対応

最新の改正内容を把握し、それに対応した節税策を立てることが重要です。毎年行われる税制改正によって、新しい優遇措置が導入されるケースも少なくありません。特定の設備投資に対する税額控除や、小規模事業者向けの特別控除などを利用することで、法人税の負担を軽減できます。

節税対策に不安を感じたら税理士へ相談しよう

法人が節税対策を成功させるためには、税理士への相談が欠かせません。ただし、会社の規模に合わせた対策を取らないと、逆にリスクが大きくなることもあります。適切な節税を実現するには、節税の基本や種類を理解し、「自社に最適な対策は何か」を見極めることが重要です。また、さまざまな節税対策を行うと、必要な経費が分かりづらくなることがあります。税務調査で帳簿を確認された際に指摘されるリスクを避けるためにも、外部から見ても明確な会計資料を準備することが重要です。なお、脱税の判断基準には「悪質性」や「故意性」などが含まれ、素人では判断が難しい場合も多くあります。実際に経営者が「問題ない」と判断していても、脱税や過少申告とみなされるケースは珍しくありません。そのため、節税に不安を感じた場合は、専門家に相談するのをおすすめします。費用はかかりますが、より効果的な節税対策をアドバイスしてもらえるでしょう。短期的な視点だけでなく、長期的な視点で節税戦略を立てることが重要です。